B2B行业融资持续升温 资本长线布局

美国零售业寒冬持续,多家实体零售企业关闭线下门店

随着流向实体店的资金减少,关闭实体店的趋势可能会继续下去。

在对于消费互联网“风口”的持续争抢之后,资本似乎开始回归冷静。而最近,资本中的一类声音也开始越来越大——诸多消费互联网企业的盈利性真的可以期待吗?明星企业拼多多持续亏损,股价下挫,JP摩根等权威机构下调其评级;Uber第二季度亏损13亿美元的财报发布后,其股票盘后交易中跌幅高达12%……

与此同时,从2014年开始兴起的产业互联网(B2B行业),至今却依然延续了升温趋势。根据艾瑞咨询发布的数据,在2019年上半年的十大B2B融资事件中,最多的准时达融资24亿元,最低的地上铁和运哪儿也有7,000万美元。排除物流行业,最多的欧冶云商融资20.2亿元。即使考虑欧冶云商的投资方包括了首钢基金,康众汽配也从完全独立的第三方风投获得了3.8亿美元的融资。现实是,产业互联网(B2B行业)的赛道尽管没有一飞冲天,但却持续升温,大有看点。

在风投之外,腾讯、阿里巴巴等巨头继续引领加码产业互联网,产业里的“地头蛇”也以产业投资者的身份相继入围,B2B行业俨然已经成为兵家必争之地。

资本流向

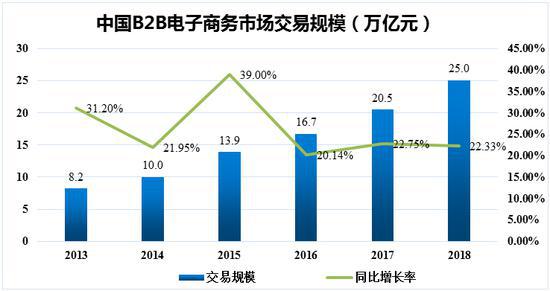

当前,B2B电商的市场交易规模呈现稳步上升的趋势,近三年来增速一直稳定在20%左右(如图1所示)。这种增速在一定程度上是纯交易型产业互联网模式加载了配套服务的模块,但交易和服务之间本来就是水乳交融和相互促进的。另外,增速的稳定也代表模式走向成熟。可以预见的是,这种趋势还会持续,产业互联网的巨大红利才刚刚开始释放。

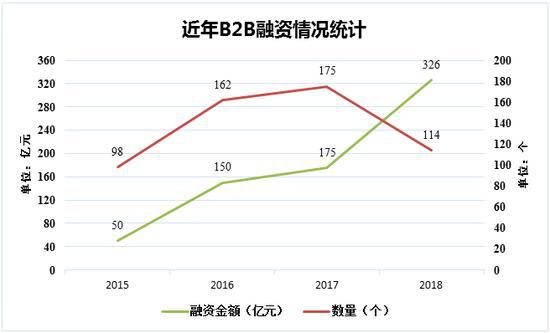

正是因为对这种趋势的判断,资本也显示出了对这个领域的信心。当然,这种信心并不是盲目扑风口的信心,而是一种更加理性的走向。一方面,B2B电商获得融资的项目数量在2015年至2017年期间保持着连续增长的趋势,但2017年的增长速度明显低于2016年,并在2018年遭遇寒冬,呈现出项目数量大幅下降的情况;另一方面,融资金额一直呈上升趋势,2018年更是有一个爆发性的增长(如图2所示)。

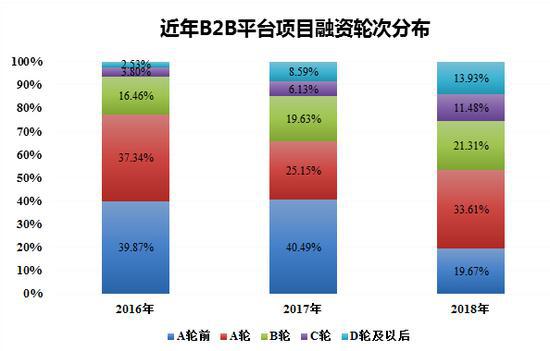

我们可以从图3中发现这种趋势。从2016年开始,A轮和B轮的早期融资笔数占比明显缩量,大量融资流向了C轮和D轮及以后,再考虑总融资笔数减少的同时额度猛增,自然单笔额度也会更加夸张。(由于D轮融资及以后基本属于较为成熟的阶段,合并为一项进行统计。其他融资由于融资轮次不明且占比较小,为不影响判断,特做剔除处理。)

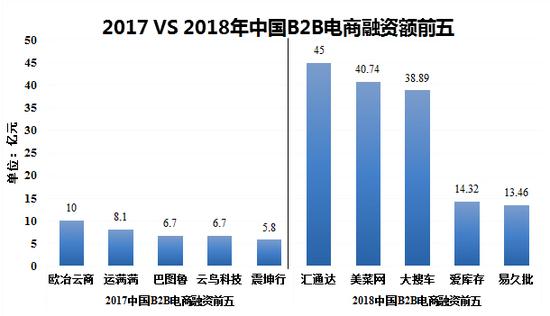

我们将2017年与2018年中国B2B电商融资前五的案例放到一起进行对比(如图4所示),2018年头部融资案例的单笔融资规模简直大到夸张,最高的汇通达拿到了45亿元的投资,足见资本对于这个赛道的信心。

长线逻辑

其实,这是一组很积极的信号。这说明,B2B电商行业里经过了一轮红海血拼,已经在大浪淘沙之后产生了真正的头部企业,它们正走在正确的道路上。而资本已经走过了广撒网的时期,开始深谙这个行业的规律是长线投资后捕获价值井喷,并愿意用更多的耐心和更大的投入去守候被投企业开花结果。

值得注意的是,2017年和2018年中国融资前十的B2B电商大多已经不是单纯的“交易型”产业互联网模式。这些平台大多在交易模式的基础上加载了多样的配套服务,例如美菜网在做平台+自营模式的基础上,还提供了仓储和物流服务。除此之外,像汇通达这样的企业已经不能划分在“交易型”或“服务型”产业互联网的范畴,他们力图通过商品、信息、物流、金融等综合供应链服务为农村8万家小b“赋能”,不止完成交易,更要帮助小b触达C端用户完成终端产品的交付。这种“产业路由器模式”更像是S2b2C模式(指供应商赋能渠道商并与渠道商一起服务顾客的全新电子商务营销模式)。其实,越是往这个方向进化,对产业渗透就越深,项目估值空间就越大。