私有化退市2年后,昔日“鞋王”百丽重返港股

【中国鞋网-品牌动态行业新闻】10月10日,百丽旗下滔搏国际在港股上市,截至10月14日收盘,报9.58港元/股,总市值达到594亿港元,已超2017年私有化时531亿港元的价格。

两年资本运作之后,高瓴资本和鼎晖投资成功将百丽带回港股。“作为投资机构,高瓴资本未来可能会择机退出”,香颂资本执行董事沈萌对中国新闻周刊表示。

八成直营店是耐克和阿迪

滔搏国际是百丽旗下运动业务线,主营运动鞋服零售,目前与耐克、阿迪达斯、锐步和彪马等11家顶级国际运动鞋服品牌合作,本质上做的是“中间商赚差价”的生意。其中,主力品牌耐克及阿迪达斯对其营收贡献最大,近三年,耐克及阿迪达斯销售额占公司总营业收入九成左右。

滔搏国际与耐克和阿迪达斯的合作由来已久。1999年,滔搏国际和耐克建立合作关系,2004年成为耐克在中国最大的零售合作伙伴。也是在2004年,滔搏国际和阿迪达斯建立合作关系,并于2012年成为阿迪达斯全球最大的零售合作伙伴。

据招股书,滔搏国际拥有直营门店8343家,加盟店1880家。直营门店中,有98.8%为单一品牌门店,其中,有6663家是主力品牌耐克和阿迪达斯的门店,在直营门店中占比为80%。因此,滔搏国际单店的营业额也位居行业前列。招股书显示,滔搏国际直营门店单店平均零售额达370万元,较同业第二高出10%以上。

对于滔搏国际来说,业绩高度依赖阿迪达斯和耐克,既是优势也是劣势。

近几年,国际运动品牌在国内市场份额不断增长。据弗若斯特沙利文报告,2014年至2018年,国际运动品牌在中国运动鞋服零售市场的市场份额已由46%增长至54%,且预计于2023年进一步增长至59%。

“中国运动鞋服未来的成长空间巨大,但也会逐渐分化,高端高溢价部分市场,被高端品牌牢牢把握,其他品牌无力进入,只能在中低端层面拼价格”,沈萌对中国新闻周刊表示。

2017财年、2018财年及2019财年,滔搏国际营业收入分别为216.9亿元、265.5亿元及325.6亿元(人民币,下同),年复合增长率为22.5%,净利润分别为13.17亿元、14.36亿元及22亿元,复合年增长率为29.2%。作为耐克和阿迪达斯多年合作伙伴,滔搏国际的快速发展,也可以说是顺应了大众消费偏好转变的大趋势。

但是,业内普遍认为,由于阿迪达斯和耐克在其营业收入中占比过高,等同于“把鸡蛋放在一个篮子里”。若两个品牌的销售增长放缓或有负面事件,对公司业绩的影响不言而喻。

滔搏国际也在招股书中坦称,公司业绩很大程度上依赖于品牌合作伙伴的营销能力,任何负面的营销活动都可能对经营业绩产生不利影响。“由于我们所有的品牌合作伙伴均为外资企业,针对我们品牌合作伙伴母国的民族情绪将对彼等的产品销售产生负面影响,进而或会对我们的经营业绩以及财务状况造成重大不利影响。”

业内人士告诉中国新闻周刊,近几年,阿迪达斯和耐克也在增加中国区的直营店,对滔搏国际后续的扩张会产生一定影响。

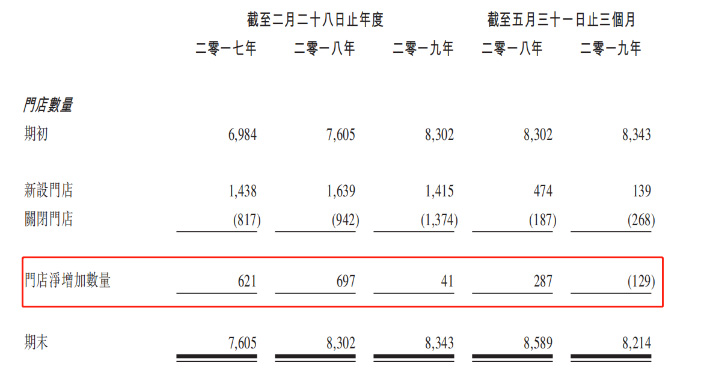

近期,滔博国际的门店扩张也在放缓。据招股书,2017财年和2018财年,滔搏国际门店净增621家和697家,到了2019财年,门店净增仅41家。截至今年5月底的前三个月,门店数量净减少129家。

图/滔搏国际招股书截图

虽然线下扩张放缓,但高瓴资本给百丽国际开出的药方——数字化转型,似乎颇有成效。据招股书,截至今年5月份,滔搏国际拥有约220万名注册会员。截至2018年8月31日、11月30日以及2019年2月28日及5月31日止的四个季度内,会员分别贡献了滔搏国际店内零售总额的36.6%、41.5%、52.3%及70.8%。

市值超4个宝胜

据弗若斯特沙利文数据,以2018年零售额计算,滔搏国际是中国最大的运动鞋服零售商,市场占有率为15.9%,较第二名高出4.3个百分点。排名第二的宝胜国际,市场占有率为11.6%。行业排名第三的运动鞋服零售商,市场占有率仅为3.2%。(一般可以从袋子上看出,是通过哪家零售商买的耐克和阿迪达斯,YYSPORTS就是宝胜国际,TOPSPORTS就是滔搏国际。)

截至10月14日,宝胜国际的总市值为140亿港元。以市值来看,一个滔搏国际顶4个多宝胜国际。近三年,宝胜国际净利润分别为5.70亿元、4.15亿元和5.61亿元。滔搏国际净利润分别是其2.7倍、4.36倍和3.99倍。

“两者的差距不能只看市值数字,而要看估值市盈率”,沈萌表示。目前,宝胜国际市盈率为18.92,滔搏国际市盈率为22.1。沈萌认为,对标国际运动零售商,两者市盈率均处于合理水平。从国际运动鞋服零售商来看,日本的ABC-Mart、美国的Caleres和迪克体育,市盈率分别在20%、15%和10%左右。