彭文生:安全资产荒与利率之锚

文/新浪财经意见领袖专栏作家 彭文生

近期全球利率问题再次成为市场关注的焦点。9月欧央行议息会议宣布下调隔夜存款利率10个基点至-0.5%,10月初美联储在隔夜回购利率飙升后,宣布启动短期国债购买计划以增加银行体系准备金。在这样的全球背景下,央行行长易纲最近在接受媒体采访时说,要珍惜中国正常的货币政策空间。什么因素导致全球的低利率环境,未来如何演变?中国应该怎样维护正常的货币政策空间?

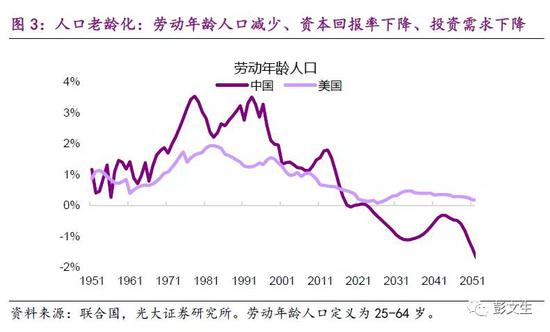

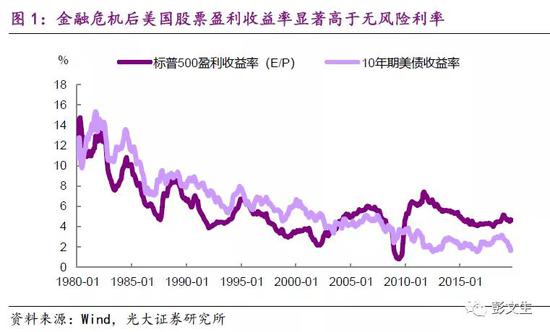

我想先提出两个有意思的观察或者说问题。第一、过去40年美国10年期国债收益率呈趋势性下行,但与股票盈利收益率的关系在前20年与后20年明显不同。1980-90年代长期利率和标普500盈利收益率都持续下降,前者略高,近20年利率继续下行而股票收益率稳中缓升,金融危机以后分化尤其加大, 股票收益率明显高于利率(图1)。按照历史关系,当前利率水平对应的股价应该更高。怎样解释这种分化所隐含的资产配置逻辑,背后又折射怎样的宏观经济关系?

第二、发达国家经济体实行负利率的范围扩大、程度增加,甚至有人担心美国是下一个负利率国家, 但最近美国的回购利率波动却不降反升(图 2)。这又是为什么?现在美联储购买短期国债意味着央行扩表,官方说这是正常的货币政策操作,但部分市场人士认为这是量化宽松。我们应该如何理解央行扩表和量化宽松的关系, 其对利率和经济有什么影响,对中国维护正常货币政策空间有什么参考意义?

我想围绕以上两个问题谈下自己最近对利率和相关政策的思考,借鉴金融危机后研究文献有关“安全资产荒”的概念,说明为什么本世纪近20年尤其金融危机以来全球出现安全资产供不应求,带来无风险利率下行、风险溢价上升,经济增长面临下行压力。全球经济面临百年未有之大变局,预期的不确定性将加剧安全资产荒。应对安全资产荒需要财政扩张以增加安全资产供给,同时央行的操作对安全资产供求有重大影响,需要建立新的有效机制加强财政与货币政策协调,也需要反思央行扩表的方式,通过购买风险资产而不是购买国债来实现准财政行为。

理解低利率的三个视角

首先我们将低利率的经济学解释归纳为三个视角。

一个是古典经济学的视角,自然利率。自然利率是经济供求达到平衡时的实际利率,取决于人口、技术进步等基本面因素,货币政策的作用是引导市场利率趋向自然利率,以促进经济供需平衡。自然利率是个理论概念,那我们如何判断市场利率是否处在自然利率水平呢?经济供求平衡最重要的体现是物价,通缩代表需求不足,通胀就是需求太强,经济体温和通胀的利率水平可能就是合适的。所以央行对短期利率的操作,就是要看市场的通胀预期和当时经济增长的状况,这是过去40年的主流政策思维和框架。

为什么过去40年尤其是过去20年利率持续低迷呢?美国前财政部长劳伦-萨默斯提出的“长期停滞论”(secular stagnation)认为,经济里有些因素使得需求长期不足,供给过剩,利率必须下行才能引导投资和消费,消化过剩储蓄。现在的问题是“停滞”的压力如此之大,自然利率下降为负的实际利率,通胀低迷使得降低实际利率只能靠降低名义利率,而名义利率面临零下限,限制了货币政策的调控空间,经济陷入长期停滞,利率也持续在低水平。

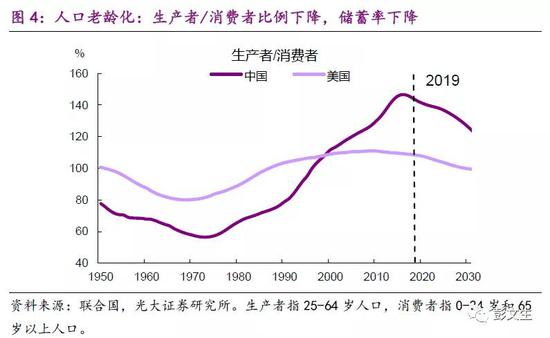

那么如何看导致停滞的基本面因素?一个解释就是主要经济体人口老龄化。年轻人越来越少,资本回报率下降,从而导致投资的需求下降,利率下行(图3)。但另一方面,人口红利的拐点已经发生,储蓄率下降,对利率有抬升作用(图4)。有观点认为利率会随着老龄化加剧继续下行,这值得商榷,我们要关注老龄化对利率两个相反方向的影响,老龄化不应该是未来导致低利率的主要因素。另一个解释就是技术进步。未来最需要关注的是数字经济,数字经济有助于提高效率,增加供给,但供给的分配是不平衡的,赢者通吃会加大贫富差距,由此导致需求相对供给不足,自然利率下降。