20年长视角下的白酒行业:估值处在历史中位偏上

导语:白酒行业目前滚动市盈率27.74倍,明显高于主要指数的估值。

最近一个时期,白酒板块表现强势,贵州茅台(行情600519,诊股)(SH:600519)日前再次逼近历史高点,五粮液(行情000858,诊股)(SZ:000858)更是创下历史新高。

在此背景下,今日特与各位分享下我们整理的一些关于白酒的资料和数据,希望能够帮助大家,更好的认识到白酒、做好白酒的投资。

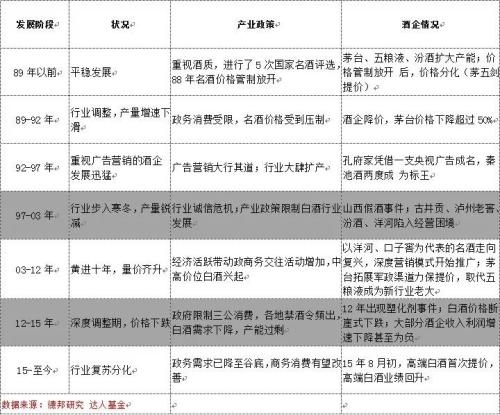

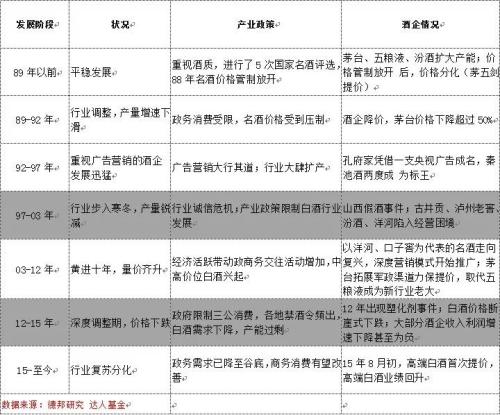

01 白酒行业发展史

白酒作为中国特有的一种蒸馏酒,有深远的历史积淀。我国白酒行业市场化之后迅速发展,取得了辉煌的成就。

近二十年,白酒行业经历过两次较大的衰落、整合,15年至今又进入到新一轮复苏中,但这次复苏是一次结构性的复苏,高端白酒表现更好,而低端白酒压力更大。

根据Wind统计的白酒近二十年产量数据来看,自2003年全国白酒产量同比转正后,景气度一直持续到2012年。13到15年政府限制三公消费,叠加行业爆发塑化剂丑闻,行业产量持续低迷。

在此过程中,高端白酒受伤很大,除茅台营收没有下滑外,五粮液、泸州老窖(行情000568,诊股)都压力重重。

事实上全行业13年至今产量同比增速都在个位数,但由于2016年以来,高端白酒提价明显且销量增加,所以对于高端白酒酒企来说,进入较长周期的行业复苏。

下列的图表中由于统计口径的变化,所以产量同比增速更具有参考意义。(图表中2017与2018年度的统计数据用的是规模以上企业的白酒产量)

02 白酒竞争格局

按照不同的口味划分,可以把白酒行业分为浓香型、酱香型、清香型、其它地方特色的非主流口味(占比仅5%左右)。

整体而言浓香型白酒规模占比最大,生产周期较短,但对窖池中微生物多样性要求较高。酱香型白酒生产周期长,对地域环境要求较高。

2018年全年我国规模以上白酒企业共生产白酒871.2万千升,高端与次高端销量占行业比例1.2%,但销售规模占行业比例23.6%,且两者行业集中度比较高,竞争格局较好。

众所周知,三种高端品牌中贵州茅台属于酱香型白酒,泸州的国窖1573与五粮液都属于浓香型白酒。

浓香型和酱香型白酒生产工艺不同,浓香型白酒企业扩张高端酒产能时会不可避免的产生很多不达高端标准的较低端类型酒,而茅台作为酱香典范没有这方面苦恼,这是市面上五粮液与泸州老窖系列酒较多的重要原因。

在经历了白酒行业2012-15年的深度调整期后,茅、五、泸在高端白酒市场的地位得到了进一步的加强,茅五泸高端产品销量占比由2012年的74%提升至2018年的95%左右。

2018年,高端白酒整体容量预计为6.17万吨,其中,茅台3.17万吨,五粮液2.22万吨,国窖1573约6500吨。按销量计算,茅台市占率52%,CR3(头部三强)占比超过95%。

2008-2018年,高端白酒供给量由3.5万吨提升至6.2万吨,年复合增长仅6.2%。但受益于品牌意识提升、消费升级及人均可支配收入的增长,高端白酒在全行业的影响力日益扩大。

下图中列出了三大高端酒企主要高端品类的出厂价及调价历史,五粮液与泸州老窖在行业景气度不好的时候有过降价行为,甚至出现过经销商零售倒挂,贵州茅台经营节奏最好,历史上没有因为行业不景气而进行过降低出厂价。