医疗美容产业发展概况

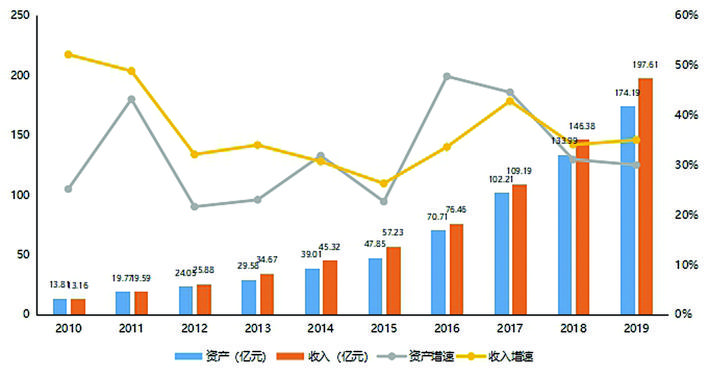

我国医疗美容医院资产规模和收入呈稳定增长趋势,2018年,我国医疗美容医院资产增长至133.99亿元,平均复合增长率为32.33%;收入增长至146.38亿元,平均复合增长率为37.17%。但是,由于基础不稳,结构畸形,导致医美乱象不断,行业投诉也不断。因此,政府应加强引导,规范管理。

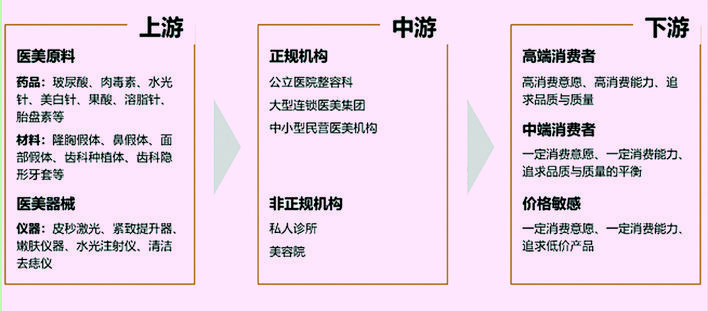

我国医疗美容行业产业链

一、医疗美容产业概述及产业链分析

医疗美容(Medical Cosmetology)是指运用药物、手术、医疗器械以及其他具有创伤性或者不可逆性的医学技术方法对人的容貌和人体各部位形态进行修复与再塑的美容方式。我国医疗美容历经三个阶段,1949-2008年,我国医疗美容行业处于萌芽期,1949年北京大学第三医院在国内首次设立整形外科标志着我国医美行业的萌芽;2008-2014年,我国医美行业处于起步期,华熙生物登陆港股市场;2014年发展至今,新氧、更美、悦美等互联网平台不断出现,国家政策也开始对行业进行规范与整顿。2019年4月,国家卫生健康委在全国部分省区市部署开展医疗服务多元化监管试点工作,探索“机构自治+行业自律+政府监管+社会监督”的多元化监管模式,医美行业监管有望趋于全面化及常态化。

医疗美容行业产业链主要包括上中下游三个部分构成。其中,上游主要包括医疗耗材、器械、药品等的生产商;中游主要包括公立医院整形美容科、大型连锁医院、中小型民营整形医院、小型私人诊所等医美机构,从上游到中游为中间商,通常指代理商和经销商;下游即终端市场为消费者,从中游到下游大多数通过传统广告、美容院导流、互联网搜索以及新兴的医美APP等方式进行联系。

目前,我国医美行业除了上游产业,中下游产业均存在不同程度的问题,面临着发展拐点。对于传统医美机构而言,面临着市场竞争激烈、遭遇渠道绑架、被迫过度营销、发展遭遇瓶颈、经营遇到困难等;对于消费者而言,面临信息不对称、安全无法保证、被迫或倾向选择出国等。

(一)产业上游分析

我国医美行业上游主要包括医美原料和医美器械。其中,医美原料主要有伊维兰、爱贝芙、胶原蛋白、玻尿酸、美白针、肉毒杆菌等;医美器械主要包括激光治疗仪、射频治疗仪、吸脂系统等。

由于医美原料、器械生产要求较高,特别是药品类的原料技术含量较高,进入门槛高,相比行业中下游,我国医美行业上游生产企业数量较少,竞争并不激烈,仍处在供方市场,企业利润率普遍较高。

不过,国外医美行业起步早,较成熟,部分产品仍处于垄断地位,多数产品国外技术、工艺仍优于国内。同时,我国医美行业监管仍处于初级阶段,行业存在乱象。因此,消费者仍较推崇进口产品,医美机构依伏依赖进口产品。

未来,受市场增长牵引,随着技术引进、研发投入等的力度加大,我国医美行业上游厂商将加快发展,逐步加强品牌塑造和终端推广。同时,随着技术成熟、质量提升,我国医美上游产品成本优势最终体现出来,从设备到原料及制剂,国产取代进口将是长期趋势。

(二)产业中游分析

医美行业中游包括各类医美服务商,按照医院性质分类包括公立医院和民营医院。传统医疗美容医院可以划分为四种类型:大型连锁医院、中小型医院、小型诊所以及公立医院的整形美容科及公立整形专科医院。

目前,公立医疗美容机构,信誉良好、手术偏保守,发展受限制,处于供不应求状态;大型连锁机构存在过度营销、渠道绑客等问题,多数机构处于微利或亏损状态,亟待转型;传统的中小型医美医院起步晚、面积小、机构少、品牌影响弱,经营较为困难;受医美APP的推动,随着资本的不断进入,微型店、精品店、皮肤中心等新兴机构将得到大力发展。

(三)产业下游分析

医美行业下游即终端市场为消费者,大多数通过传统广告、美容院导流以及互联网平台APP等宣传方式获取信息。

在国内,大中型医疗美容医院多采用广告、百度搜索竞价以及美容院导流等方式获取客户。由于行业逐利属性,医疗美容行业下游存在虚假广告、美容院介绍“黑诊所”等情况,消费者与医疗美容机构间存在严重的信息不对称,众多消费者群体处于高价引流成本导致的过度诊疗,而潜在消费群体则是望而却步的状态。

2010-2019年我国医疗美容机构资产收入及增速情况

二、医疗美容产业发展特征

目前,医美行业正逐渐体现出集中化、生态化、透明化、标准化的产业特征。