银行让利实体经济有空间,警惕不良风险暴露滞后性

“在实体经济面临较大困难、银行利润绝对量较大的情况下,银行让利实体经济存在一定空间。”中国人民银行研究局课题组24日在《中国金融》发布《客观看待第一季度银行业利润增长》一文指出。

22日发布的政府工作报告也对下一阶段企业融资成本下降、银行体系进一步让利做出了要求:金融机构与贷款企业共生共荣,鼓励银行合理让利。

上述文章指出,随着实体经济困难向金融领域传导的滞后效应逐渐显现,以及一些政策因素的影响,银行后期不良贷款处置和资本消耗压力将明显加大,银行利润增速可能下滑,不排除年内出现零增长或负增长的可能。

第一财经记者从银保监会相关部门负责人处获悉,目前银行业抵御风险的“弹药”较为充足。银保监会鼓励银行通过增提拨备、补充资本等措施,进一步加高加固应对风险的“堤坝”。

不良风险暴露滞后效应显现

银行业在服务实体经济方面提供有力金融支持。一季度,人民币贷款增加7.1万亿元,同比多增1.3万亿元。不过,实体经济困难向金融领域传导的滞后效应也在逐渐显现。

一个体现是,面对疫情冲击,商业银行利润增速趋缓。银保监会数据显示,一季度,商业银行实现净利润6001亿元,同比增长5%,增速比上年同期下降4.4个百分点。

上述文章认为,银行利润增长主要源自银行业资产规模扩张和管理成本收入比的下降。虽然我国银行利润绝对量较大,但利润增速总体趋缓,盈利能力有所下降。一季度,商业银行净息差为2.1%,比上年同期下降7个基点;资本利润率为12.09%,比上年同期下降115个基点;资产利润率为0.98%,比上年同期下降4个基点。

疫情对银行业的影响也反映在贷款质量方面。数据显示,一季度末,银行业不良贷款率2.04%,较年初上升0.06个百分点,不良贷款余额较年初增加2609亿元。

文章指出,由于我国金融周期与经济周期不完全同步,不良贷款风险暴露存在一定滞后性,加之疫情以来银行业对企业实施延期还本付息等政策,在资产质量承压情况下,后期银行恐面临更大的不良贷款处置和资本消耗压力。

其中,相关贷款因展期政策未纳入不良,给不良的生成造成了一定滞后期。今年政府工作报告要求,中小微企业贷款延期还本付息政策再延长至明年3月底,对普惠型小微企业贷款应延尽延,对其他困难企业贷款协商延期;2月,银保监会也已明确,对于符合条件实施临时性延期还本付息安排的贷款,可暂不下调贷款风险分类、不影响征信记录、不收罚息。

文章强调,随着实体经济困难向金融领域传导的滞后效应逐渐显现,以及一些政策因素的影响,银行后期不良贷款处置和资本消耗压力明显加大,银行利润增速可能下滑,不排除年内出现零增长或负增长的可能。银行有必要做好预案,应对可能出现的不良贷款反弹,更好支持实体经济发展。

光大证券(601788,股吧)首席银行业分析师王一峰认为,今年银行资产质量受益于政策红利有望得到一定缓释,随着疫情影响的显现,年内不良率或有小幅提升可能,且中小银行压力高于大型银行,但总体风险上行幅度受控。

中小行压力更大

“鉴于城商行、农村金融机构是服务‘三农’、中小微企业的骨干力量,要高度关注这些金融机构的盈利能力和抗风险能力。”央行研究局课题组在文章中强调。

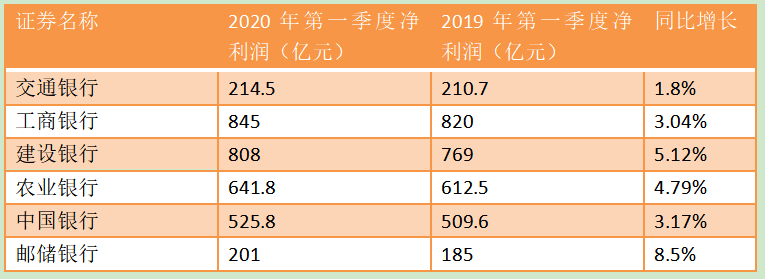

根据第一财经记者统计,一季度,六大行净利润均呈现不同幅度的增长。其中,交通银行(1.8%)、工商银行(3.04%)、农业银行(4.79%)、邮储银行(8.5%)、建设银行(5.12%)、中国银行(3.17%)。

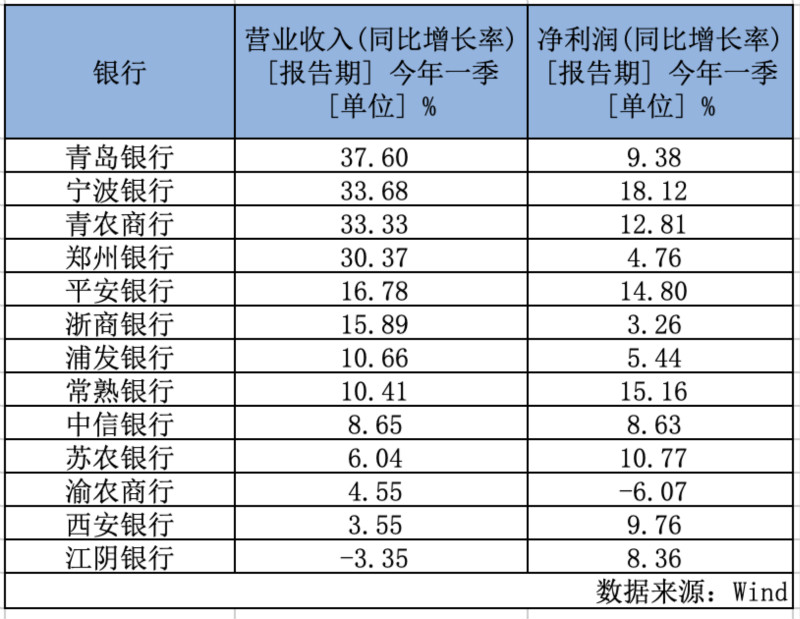

与大型银行相比,中小银行利润增长乏力。截至3月末,大型银行、股份制银行、城商行、农商行净利润分别较去年同期增长5%、9%、-1%、2%。第一财经记者统计13家上市中小银行数据发现,在营业收入以及净利润方面,一季度已有两家银行出现负增长:江阴银行(002807,股吧)营业收入同比减少3.35%、渝农商行净利润同比减少6.07%。

穆迪最新发布的对于工农中建四大行一季度业绩行业评论称,与整个银行体系相比,四大行贷款构成的抗冲击能力更强。其企业客户通常包括成熟公司及央企,此类企业一般具有更强的财务实力及后盾。其零售贷款大部分为高首付住房抵押贷款,这极大地抑制了违约行为。