国君策略:处在震荡区间下沿 布局消费、医药、

中美发酵的路径难以准确预判,但“以国内大循环为主体”的思维将逐步占主导位置。当前处于震荡下沿,积极亮剑。基本面与资金格局支持消费/医药/科技的结构性行情。

放下突破的执著,当前市场整体格局为震荡。考虑到中美关系不确定因素、宏观流动性斜率放缓、监管态度不确定性等问题,目前上行遇到阻力,突破3500还需要时间,震荡格局有望延续。

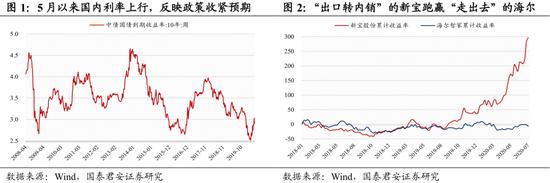

外部因素扰动下市场大跌,但目前已处于震荡区间下沿,积极亮剑。7月以来,无风险利率下行是市场核心驱动,增量资金入市为市场提供了扎实的上涨基础。就扰动因素而言,中美发酵的路径难以准确预判,但“以国内大循环为主体”的思维将逐步占主导位置,中美背后的风险评价指标正在经历下行的过程。当前已处区间下沿,积极亮剑。

风格回归,积极亮剑——消费、医药和科技。宏观增长方式从投资向消费过渡、产业链从长到短变迁、增长模式从增长红利到存量竞争,这些因素是导致风格差异的本质原因,也是我们看好科技和消费的基础。当前市场对于科技和消费有不同的担忧。第一,对消费的担忧:估值已高,盈利能否超预期成为关键。近年不断攀升的估值水平是与龙头企业竞争优势提升带动市占率提升匹配的。从当前的中报业绩表现来看,该逻辑尚未证伪。第二,对科技的担忧:短期压力来自解禁;中期来自中美问题。历史上解禁规模与市场表现无负相关性。同时,科技的逻辑关键不在中美,而在“内循环”。与2013-2015年相比,科技行情持续性将更好:1)经济转型的必要性、外围风险,政策向科技倾斜;2)当前的科技行情有盈利支撑,尤其是龙头公司,行业和政策的红利带动的高增长阶段可能才刚开始;3)5G时代速度更快、数据更多、硬件的要求更高,产业链覆盖面、盈利扩展纵深远超4G。

资金格局转为存量博弈,市场将回归结构性行情。从高频股东人数看,本轮市场上涨中股东人数未显著增加,体现存量博弈特征,全面牛市概率较低。从信用交易情况看,融资净买入回归正常水平,增量资金流入放缓。从外资动向看,北上资金连续2周净流出,市场向上动能减缓。从公募基金仓位看,Q2基金仓位提升,历史规律显示市场中期有望向好。从配置方向看,医药、消费、科技为本周融资净买入主要方向,也是本周北上净卖出主要方向,及公募Q2增配主要方向,显示资金分歧较大。结合历史上各类资金行为与未来表现的关系,以及今年市场增量资金格局,资金面支持消费、医药、科技结构性行情。

仍是震荡格局,重视结构。1)大势研判:3200-3400震荡格局不变,后续需要重点关注监管、中美、盈利等因素。2)风格研判:从金融周期向消费科技过渡。3)行业比较:食品饮料/家电/汽车/医药/电子/新能源/计算机。

风险提示:全球疫情防控与经济复苏低于预期,中美风险事件超预期。

1. 大势:行至震荡区间下沿,积极布局

2. 风格:把握消费、医药、科技的结构性机会

3. 资金:存量博弈下的结构性行情

4. 回归震荡,重视结构

5. 五维数据全景图

1. 大势:行至震荡区间下沿,积极布局

单边行情条件不足,当前市场整体格局为震荡。我们在7月19日报告《放下突破的执著,重回震荡》中强调,受短期监管、宏观流动性、中美等因素影响,市场上行遇阻,未来一段时间大势以震荡为主,区间将在3200-3400。

从下行风险看,导致市场下行的因素未来继续拖累市场的风险较小。

(1) 监管政策方面,近期监管层出台措施打击非法配资等,有助于遏制市场盲目上涨,不破坏市场长期向好格局。

(2) 宏观政策方面,继续低于预期风险较小。近期股债市场表现显示市场对货币政策不进一步宽松已有预期,7月政治局会议的货币与财政政策低于预期的风险有限,且货币环境从宽货币向宽信用传导,对A股稳步上涨有利。

(3) 海外风险方面,市场对于中美问题的风险评价也在逐步下行。2018年以来,中美问题对于金融市场预期的影响,经历了从无到有,从有到极度重视的过程。中美问题对经济增长、金融等层次的影响市场都有了充分的预期。我们认为,中美发酵的路径难以准确预判,但是“以国内大循环为主体”的思维将逐步占主导位置,中美背后的风险评价指标正在经历下行的过程。原先经营海外业务为主的新宝股份(行情002705,诊股)随着国内业务快速增长,股价近两年上涨6倍,也反映市场的关注点转向从国内市场挖掘机会。

从向上支撑看,多因素支撑市场企稳,目前已处于震荡区间下沿,应积极亮剑。