品钛任然的“to B服务”观:做一枚金融科技芯片

金融科技浪潮席卷全球,to B服务正呈现爆发态势。

普华永道发布《科技赋能B端新趋势白皮书》(以下统称《白皮书》)指出,中国互联网下一个风口将出现在B端,科技企业赋能B端 、服务C端(以下统称“T2B2C”)将成为主流商业模式。《白皮书》预计,到2025年,该模式给科技企业带来的整体市值将达到人民币40至50万亿元。

而金融作为B端科技服务渗透率前三的行业,未来10年内,科技渗透率仍将进一步提升,科技将与行业深度融合,重塑服务体验。

近日,亿欧网举办全球新经济年会品钛首席科学家任然受邀出席,并发表主旨演讲。SaaS市场内越来越广,国内已有超千家机构嗅到了to B服务的巨大机遇,从互联网巨头系的金融科技平台到新兴科技平台,均凭借自身技术、资源、流量等优势,全方位赋能合作伙伴,提升金融行业的运营效率,分享市场红利。

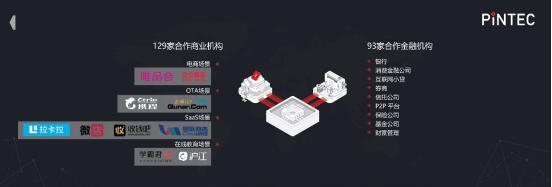

作为国内领先的金融科技解决方案提供商,品钛已经是金融科技to B服务的老兵。专注to B服务三年多来,品钛已经为上百家合作伙伴提供了整合型、定制化的金融科技解决方案,走出了一条差异化发展的路径。

在to B 业务的理解上,品钛也有自己的一套观点。品钛首席科学家任然对笔者说,“金融回归金融,科技回归科技。科技金融公司不是传统金融的颠覆者,而是一个合作者。品钛希望能做一个金融科技的芯片,把左手边的流量和右手边的资金做适配和对接。”

“芯片”观:连接两端 整合型增值服务

随着to B市场日益繁荣,千家机构同质化竞争的现象开始显现。特别是在消费金融领域,流量与获客成为服务集中度最高的业务。对于品钛来说,基于上述“芯片”理论,其已经凭借先发优势和技术积累,已经逐步形成自己的壁垒:整合型增值服务。

任然提到,对于合作伙伴来说,并不是所有的平台都需要流量,也不是所有的都需要资金。品钛会根据情况为客户提供最完善的定制化服务,“总有一款适合你”。

对于金融机构客户来说,传统征信手段依赖央行征信系统,技术更新迭代较慢,营销获客、客户识别、欺诈排查、授信评估、贷后管理等业务都出现痛点。而品钛就通过人工智能与大数据等手段,建构多维智能风控模型,充分挖掘了潜在客户,快速匹配流量与资金,同时给C端用户深度画像,挖掘用户行为,提升反欺诈水平;提升智能语音水平,助力贷后管理。在信贷的全流程中,最大程度降低金融机构的风和获客成本,不断推进金融服务向前发展。

任然透露,与品钛合作后,“金融机构能更快地跟跟场景、用户建立连接。品钛帮他们做了可能50%以上的工作。”

商业机构合作伙伴上,品钛基于对场景的深入理解和标准化的接口,可以迅速为其提供完整并可配置的业务模板,客户可在此基础上根据需求调整例如利率、策略等相关参数从而契合自身业务场景。

实际上,除了对接资金和流量,助力风控升级,品钛还为合作伙伴提供更多增值型服务。任然提到,“品钛希望做一个SaaS+,不仅为合作机构提供系统服务,还有一系列的增值服务。”

具体来说,品钛的SaaS+增值服务包括:流量来源、决策支持、联合运营,可以快速地帮金融机构进行联合运营,采取类似于分润的模式去做;咨询,从金融产品到增值服务,我们希望提供全链条金融科技的解决方案。

这也就是任然不断提到的“芯片”观点:品钛充当的角色就是一枚“芯片”:作为技术中枢,左手对接资金,右手匹配客户,也为信贷服务流程中的其他要素提供解决方案。

凭借这套理论和独特壁垒,品钛目前已经服务累计100多家金融机构,个人用户累计撮合放款550万左右,小微企业50多万家。

“贷时”观:风控应前置至获客端、与业务结合

在大数据、区块链、人工智能等前沿科技的推动下,国内互联网信贷的风控水平也登上了新高度。目前,品钛的智能风控系统能利用大数据、人工智能、云计算等技术构建线上化金融风控体系,通过海量运算与校验训练以提升模型精度,最终应用到反欺诈、客户识别、贷前审批、授信定价及贷后监控等金融业务流程,从而提高金融业的风控能力。