以2019年4月情况为尺分析目前货币政策及债市走向

货币政策出现边际收紧状况:为应对新冠疫情造成的经济下行压力,今年上半年的货币政策呈现宽松态势,随着复工复产的持续推进和各类经济指标的改善,目前货币政策出现边际收紧状况。货币政策这一转变情况与2019年3-4月有一定相似之处,我们尝试将当时和现在的经济基本面和货币政策进行对比,以期对未来的货币政策和债市走向有所借鉴。

观点

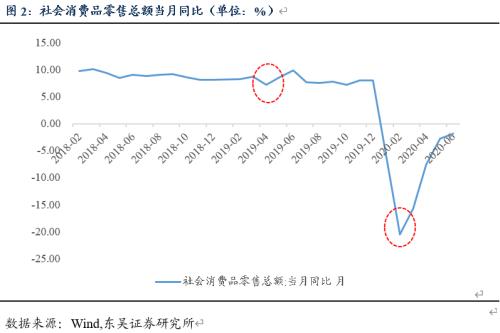

经济前期同处下行通道,后期有所回暖。从CPI、PPI、社零和进出口数据来看,2019年1-2月和今年上半年的当月同比均有一个明显的下降,经济处于下行通道中,随后指标则有明显回升。2019年年初经济指标下滑除去春节导致的季节性因素外,或与2019年1月1日开始的中美贸易战加征关税至25%有关,今年经济则因疫情而遭受重大打击。

前期均采取宽松货币政策以刺激经济。为缓解经济下行的压力,央行于2019年年初和今年上半年分别执行了较为宽松的货币政策以刺激经济复苏。2019年年初,中国人民银行创设并首次操作了央行票据互换工具(CBS),下调金融机构存款准备金率1个百分点,首次开展定向中期借贷便利(TMLF)。今年上半年,央行已实施过三次降准,并且今年上半年LPR利率在2月份和4月份分别做了下调,2月份1年期和5年期品种分别下调10BP和5BP,4月份1年期和5年期品种分别下调20个基点和10个基点,体现了今年上半年降息的政策导向。

后期货币政策边际收紧情景略有不同。去年我国经济下行的压力主要来自于内部周期性和结构性的因素。今年和去年相比,世界经济形势更加复杂多变,不确定因素主要来自于外部。今年中美关系的恶化和疫情反复对于经济的影响不确定性更强,需要灵活的货币政策来进行调节。未来货币政策可能以结构性宽松为主,需要根据经济实际面临的冲击和发展状况进行调整,并直达实体经济,特别加强对小微企业和民营企业的支持力度。

海外经济情况与货币政策对比:美联储于2019年7月、9月和10月连续三次降息,将联邦基金利率目标区间下调至1.5%-1.75%水平。今年新冠疫情这一“黑天鹅事件”的出现,使美联储进一步加码宽松的货币政策,将利率降至0-0.25%区间,先推出7000亿美元的大规模量化宽松计划,后又宣布无上限量化宽松政策。在经贸摩擦没有缓和的同时,新冠疫情对美国经济的发展无疑是雪上加霜。因此,可以看出今年货币政策的宽松力度及其必要性较之去年更强,合理推测美国的货币政策在未来一段时间内将维持宽松态势。

债市及股市走向:本轮债市走势对后续股市的借鉴意义有限,首先货币政策强调灵活适度,债市的走势不如2019年3-4月那样明朗,短期内预计维持波动,其次通过2019年后续股市下跌时的情况发现,债市的走势与之关系并不明显。

风险提示:国际局势不明,货币政策走向变化。

正文

事件:货币政策出现边际收紧状况

为应对新冠疫情造成的经济下行压力,今年上半年的货币政策呈现宽松态势,随着复工复产的持续推进和各类经济指标的改善,目前货币政策出现边际收紧状况。货币政策这一转变情况与2019年3-4月有一定相似之处,我们尝试将当时和现在的经济基本面和货币政策进行对比,以期对未来的货币政策和债市走向有所借鉴。

对此,我们的点评如下:

1. 经济前期同处下行通道,后期有所回暖

首先,我们对两个时间段各类经济指标进行对比,以进一步观察对应货币政策的制定。从CPI和PPI数据来看,2019年1-2月和今年上半年的当月同比均有一个明显的下降,这从一定程度上说明了企业生产不积极,经济存在下行压力。同样,从社零和进出口当月同比数据中也可以看出,2019年年初和今年上半年经济处于下行通道中。2019年年初经济指标下滑除去春节导致的季节性因素外,或与2019年1月1日开始的中美贸易战加征关税至25%有关,今年经济则因疫情而遭受重大打击。