需求淡季政策压制 郑糖弱势探底

第一部分 前言概要

本月郑糖跌幅较大,主要由于国内处于消费淡季,现货销售低迷,报价持续走弱。临近5月,配额外降征税政策即将落地,进口成本大幅下降预期压制9月盘面。国际方面,原糖连创新低,迟迟未见企稳,进口成本大幅下降预期也拖累国内。原糖方面主要担忧巴西新榨季糖产量大幅提高以及疫情影响全球需求,恐导致本榨季缺口消失,宏观面也偏悲观,均使得期价暂难企稳。后期一方面关注巴西及需求端预期如何兑现,另外在内外盘均跌到成本附近,能否对期价起到一定支撑,吸引抄底资金入场。短期来看,现货弱势难改,郑糖仍将继续探底。

第二部分 基本面情况

一、国际市场:疫情或影响巴西压榨并导致需求下降超预期

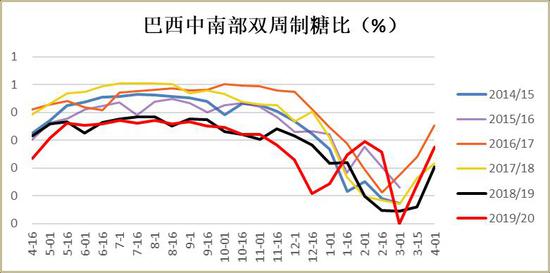

从国际糖市动态来看,咨询公司Archer Consulting表示,预计巴西中南部2020/21榨季产糖量或将为3580万吨,同比增加35%,甘蔗产量5.96亿吨,同比增加2.25%,但这一预估可能会根据新冠肺炎疫情影响情况而改变,这取决于目前新冠肺炎疫情蔓延的情况,以及国际市场上石油价格下跌情况。由于乙醇收益低,2020/21榨季甘蔗制糖比预计将超过50%。

图1:巴西中南部双周制糖比(%)

数据来源:银河期货、Unica

图2:巴西中南部双周糖产量(万吨)

数据来源:银河期货、Unica

南巴西2019/20榨季已于3月31日正式结束,最终榨蔗量接近5.9亿吨,同比提高2.9%;甘蔗平均糖分为138.57公斤/吨,同比提高0.5%;最终糖产量达2672.9万吨,同比提高0.8%;甘蔗平均制糖比为34.32%,同比下降0.89个百分点,其余甘蔗用于乙醇生产;最终乙醇产量达332.4亿升,同比提高7.4%。

受疫情影响,人们出行受限乙醇需求大幅下降,巴西30%的糖业/乙醇业经营者面临财政困难,他们也面临关门的风险。巴西农业部长表示,两天内政府将宣布对甘蔗和乙醉行业的支持措施,因该行业受到全球燃料价格下跌冲击。

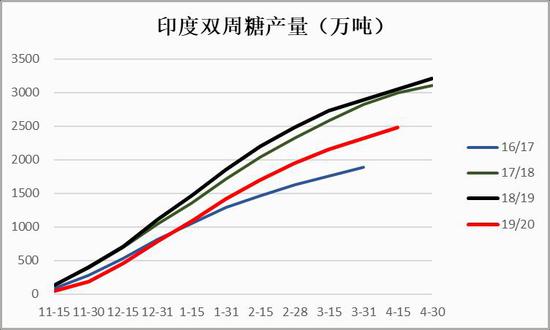

图3:印度食糖生产进度

数据来源:天下粮仓、银河期货

图4:印度双周糖产量(万吨)

数据来源:天下粮仓、银河期货

印度糖厂协会ISMA表示,2019/20榨季截至4月15日,累计产糖量为2478万吨,同比下降20.5%;剩余139家糖厂仍在压榨,同比减少33家。由于国际糖价下跌及食糖销售量减半,印度糖厂目前有1600亿卢比蔗款未兑付,其中拖欠蔗款最高的是北方邦,其次是卡拉塔克邦,马哈拉施特拉邦糖厂已兑付90%蔗款。

印度制糖业高级官员已经要求总理办公室至少在2020-21年(10-9月)保持甘蔗公平和有报酬的价格(FRP)稳定,而不是提高价格,使得糖厂能得以生存,度过困难时期。在2019-20年期间,内阁将甘蔗FRP稳定在每100公斤275卢比,今年甘蔗FRP和10%的基本出糖率相关。预计中央将在2021-22年播种季节开始前的6-7月公布2020-21年的FRP。

泰国内阁已批准价值100亿泰铢的资金,用于扶持已在3月底全面收榨的该国2019/20榨季甘蔗种植业。2019/20榨季泰国甘蔗压榨量为7500万吨,其中有约3800万吨为新鲜甘蔗。泰国2019/20榨季以10%糖分为基础的甘蔗价格为750泰铢/吨,糖分每增减1%,价格则增减45泰铢,而该国2019/20榨季甘蔗平均价格为766泰铢/吨。预计泰国2020/21榨季甘蔗产量将同比下降约20%。

图5:印度公平报酬性价格(卢比/百公斤)

数据来源:银河期货、wind资讯

图6:泰国甘蔗收购价(泰铢/吨)

数据来源:银河期货、wind资讯

欧洲委员会预计欧盟2019/20年度食糖消费量料下降1%至三年低位1680万吨,亦包括英国在内。因餐饮服务方面相关的糖消费量受封锁影响下降,尽管通过零售渠道已经使糖销售量有所增加。2020/21年度甜菜种植工作已经开始,早期预估显示种植面积下降3%,因过去两年价格利空。

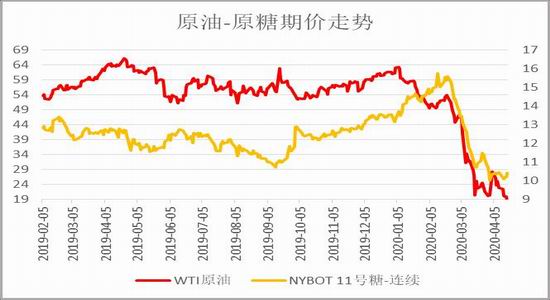

就全球需求端来看,假设全球疫情的发展情况、各国防疫路径均与中国模式类似,则全球食糖消费亦将减少约5%,按照1.8亿吨的全球食糖消费量计算,则今年全球食糖消费将削减900万吨。疫情发生之前,全球2019/2020榨季食糖供给缺口预计为900万—1000万吨,在巴西增产及消费缩减之后,食糖供需结构将由较大缺口转变为供给过剩,支撑国际糖价上涨的最大利多因素消失。

图7:原糖-原油价格

数据来源:银河期货、wind资讯

图8:CFTC非商业净多持仓-原糖收盘价

数据来源:银河期货、wind资讯