2019消费金融行业研究报告:50万亿蓝海待爆发,

2019年6月5日,非常学院发布了《2019消费金融⾏业研究报告》。在报告中,非常学院对消费金融行业的市场发展背景、市场现状、典型企业、市场趋势等进行了深入分析,结合消费金融行业各发展模式的典型案例,探索整个消费金融行业发展历程及行业现状背后的深层因素,同时对⾏业未来发展方向做出了预测。

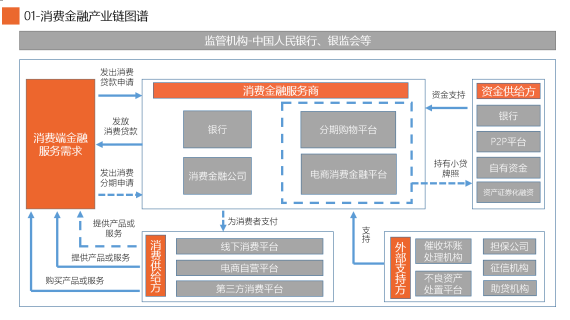

报告指出,目前我国消费金融行业主要参与方分别是银行、分期购平台、电商平台和消费金融公司,为消费者提供的产品也有所不同,分别是信用卡、趣分期、京东白条/蚂蚁花呗、苏宁消费金融等。根据前瞻产业研究院提供的数据显示,2017-2022年中国消费信贷规模依然将维持15%以上的增长率,预计2022年市场规模将接近50万亿,消费金融市场规模持续增长的原因包括消费主体变化、消费观念转变、高频场景渗透、技术发展覆盖长尾客户等。从消费金融发展潜力来看,我国人口是美国的4.2倍,而截至2017年,国内消费信贷余额仅为美国的40%,人均消费信贷仅为美国的10%,市场发展空间巨大。随着居民收入及消费水平的提升,国内消费金融发展潜力必将得到释放,消费金融将再现蓝海市场。

发展潜力如此巨大的消费金融市场,在2018年却遭遇了寒冬——常态化的严监管政策落地、行业清退洗牌、前期野蛮生长以及暴雷后的大众信任缺失等问题接连出现,蓝海之路道阻且难,对于消金行业在2019的发展方向,非常学院给出了一些预测和建议。

监管政策趋于完善,合规向好成为行业风向

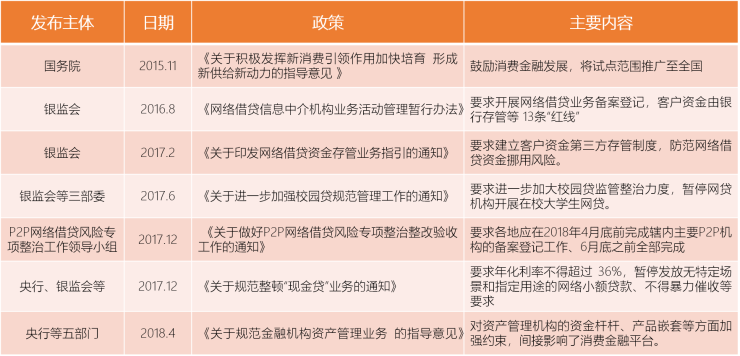

经历了近几年互联网消费金融集中爆发的风险外溢事件之后,类似校园贷等产品遭遇到了政策层面的强监管,针对大学生的校园贷被国家明确取缔。对于行业发展来说,此时是典型的去泡沫去杠杆时期,虽短时间内行业发展会遭受挫折,遇到“寒冰期”,但对于消费金融行业未来合规化、成熟化的行业发展和市场运作是必要和有利的。

在2019年中央经济工作会议中,政策层面明确指出要“促进形成强大国内市场,要努力满足最终需求,提升产品质量,加快教育、育幼、养老、医疗、文化、旅游等服务业发展,改善消费环境”。2018年8月,银保监会曾发布《关于进一步做好信贷工作提升服务实体经济质效的通知》,也释放了鼓励消费金融发展的政策信号:

“积极发展消费金融,增强消费对经济的拉动作用。适应多样化多层次消费需求,提供和改进差异化金融产品与服务。支持发展消费信贷,满足人民群众日益增长的美好生活需要。创新金融服务方式,积极满足旅游、教育、文化、健康、养老等升级型消费的金融需求。”

规模下降转型失利,信用体系亟待完善

2018年消费金融行业内,这些情景屡见不鲜:上市平台股价缩水、头部平台放贷规模下降、明星平台转型失利。大批门店和人员被裁撤,与此形成鲜明对比的,是政策层面不断释放的鼓励与友善信号,是银行等持牌机构大举推进,是放贷金额再创新高。

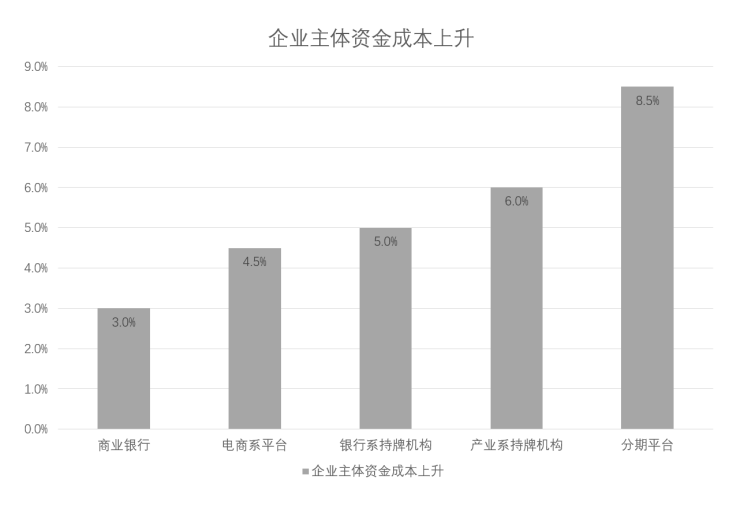

究其原因,是伴随着消费金融行业的行业洗牌及快速扩张,消费信贷规模的不断扩大,与“金融去杠杆”的政策产生的矛盾,进一步加大了消费金融参与主体对资金的需求。自2017年末,“现金贷”通知颁布,消费金融公司的资金来源受到更严格的管制,消费金融行业整体企业成本均有不同程度增高。而愈演愈烈的高额现金贷风波和网贷平台频繁暴雷跑路风波,引发的大众对消费金融行业信任缺失也需要靠诚意和时间来弥补。

而从信贷风险管控的角度来看,我国目前的征信体系不完备,缺乏明确统一的监管机制,个人征信体系刚刚起步,社会尚未形成较强的信用意识,这就使消费金融企业在贷前应用大数据分析时,因缺失信贷信息而容易面临较大信用风险,成为企业发展的桎梏。

深耕消费场景成为主流,技术驱动跨界合作实现多赢

深耕消费场景无疑将成为未来消费金融行业的主流,无场景不信贷。在政策层面利好的信号下,教育分期、旅游分期、蓝领分期、农业分期、装修分期、租房分期等“满足人民群众日益增长的美好生活需要”的消费金融产品无疑将成为主流热门。