天风策略:牛市推动力发生切换 从消费转向科技

核心观点:

第一,短期而言,对于市场来说,与去年11月再融资征求意见稿落地的时候可能不同,彼时市场风险偏好极低,市场情绪上立即反应的是股票供给的增加,于是A股形成短期下跌。但是当前市场的环境是“流动性过剩推升了风险偏好”,短期情绪上可能更多反映对中小股票和券商的利好。

第二,决定外延并购的核心因素是产业周期本身(决定企业并购的意愿),监管政策是次要因素。但是2020年刚好是科技产业周期和金融监管政策周期相互叠加共振的阶段,经过19年的平稳复苏,外延并购有望开始发力。

第三,16年以后科技板块的中小公司几乎没有任何机会,产业周期向下、融资、并购政策收紧,最终景气度连续三年回落。19年下半年开始,随着全球云服务、半导体、5G产业周期的共振爆发,不仅是头部公司,中小公司也能享受其中红利,叠加并购和融资,科技板块内部的景气度将呈现扩散化的趋势。

第四,但不是所有小公司都能无差别上涨,当前的流动性环境、市场规模、投资者结构都与14-15年有显著差别,再考虑到市场已经经历了一轮从“并购盛宴”到“一地鸡毛”这样大起大落的过程,中小公司应当有甄别的参与。

第五,考虑到从政策放松到增发落地,需要一段准备时间,我们初步预判2020年的定向增发规模可能在1-1.2万亿左右。这种情况下,无疑增多了市场的股票供给,形成一定的抽水效应。结合资金面的整体测算,对于2020年我们整体判断还是一个结构性的市场,或者说“少部分公司”的牛市。但“少部分公司”的牛市推动力已经在发生切换(从消费估值迁移转向科技产业周期),同时,少部分公司中的科技股,也会发生行业内部的景气度扩散化。

问题1:再融资新规与旧规和征求意见稿有哪些变化?

2月14日晚,证监会就上市公司再融资发布了多项新规,包括:

①《关于修改上市公司证券发行管理办法的决定》《关于修改创业板上市公司证券发行管理暂行办法的决定》《关于修改上市公司非公开发行股票实施细则的决定》的立法说明;②新版的《上市公司证券发行管理办法》;③《发行监管问答――关于引导规范上市公司融资行为的监管要求(修订版)》

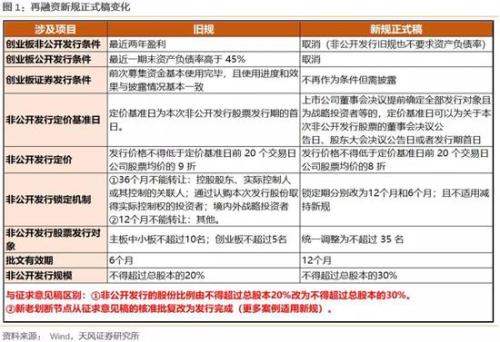

新规相较于此前版本和19年11月的征求意见稿都有较大变化,我们总结如下:

问题2:创业板新增多少符合再融资新规要求的公司?

对于创业板公司而言,新规发布之后主要有以下几点影响:

①对于公开发行而言,旧规要求同时满足两年盈利和资产负债率要求,新规取消资产负债率要求后,增加432个符合条件的创业板标的。进一步从其他发行条件粗略估算(此处我们仅考察可批量统计的发行条件,其他暂忽略):

第一,连续两年按上市公司章程进行现金分红,目前19年数据不全,暂只统计18年现金分红家数,数据显示有72家未在18年分红(432家扣除72家)。第二,“最近三年及一期财务报表未被注册会计师出具否定意 见或者无法表示意见的审计报告”,同样19年未披露,先考察17-18年情况,360家中只有一家在18年被出具带强调事项段的无保留意见。第三,最近12个月内不存在对外违约担保,目前剩余标的均不涉及。第四,违规情况,我们在剩余案例中筛选最近36月内受到证监会行政处罚、最近12月内被交易所公开谴责、以及涉嫌违法犯罪被证监会立案调查的案例,共得13例——最终,就公开发行而言,新规修改条款约能解绑347家创业板公司。

②对于非公开发行而言,不涉及资产负债率要求的变动,新规取消了最近两年盈利要求,增加了199个符合条件的创业板标的。按照上述办法进一步从其他条件粗略估算:

现金分红指标剔除18年没有分红的126个标的;审计意见无剔除;违规事项剔除1例——最终,就非公开发行而言,新规修改条款约能解绑72家创业板公司。

③在发行规模上限上,新规较征求意见稿做出重大变化,由总股本20%提高到30%。这对于改善创业板公司流动性而言是一个增量利好。不过此次规则并没有对配套融资有进一步说明,近日证监会曾明确几种不能以补充流动性为由募集配套资金的情况,其中包括资产负债率过低(与此次正式稿取消资产负债率要求相背),因此具体细则还需等待后续。